Portugal // Whitestar – Os abutres da dívida~ 14 min

Por Duarte Guerreiro e Humberto Palma

Um dia recebe uma carta no correio. É de uma empresa de que nunca ouviu falar. Exigem-lhe o pagamento de uma soma em dívida. Talvez sejam apenas umas centenas de euros. E dão logo uma conveniente referência de multibanco para a qual pagar. Junto com uma ameaça – pague ou vamos a tribunal. Ou talvez seja um caso mais sério. Querem uma entrada de dezenas de milhares de euros ou vão-lhe ficar com a casa.

No canto da carta há uma estrela e um nome. Whitestar. Chegaram os abutres.

Os abutres da dívida

Sempre que uma dívida a uma instituição financeira ou de serviços fica por pagar, isso é uma oportunidade para um certo tipo de empresa ou fundo de capital. Talvez se trate de algo tão pequeno quanto uma mensalidade do serviço de Internet que ficou esquecida. Ou talvez seja um empréstimo habitacional que uma família deixou de poder pagar.

O crédito relativo a essas situações passa então a ser considerado malparado. A maioria das organizações financeiras trata-o como tóxico e quer-se ver livre dele. Os bancos detestam tê-lo a seu encargo. Conta para o total de dinheiro por eles emprestado e, dependendo das reservas de cada um e da regulação em vigor, limita a quantidade de novos empréstimos com retorno que podem fazer. Fazer a gestão dos processos de cobrança e penhora também fica fora tanto dos seus interesses como das suas competências.

Mas para algumas organizações, este malparado tóxico tem o aliciante aroma que só um necrófago sente perante um cadáver a apodrecer ao sol. São as empresas de cobranças e os fundos abutres. Estas compram os créditos malparados por 5% a 20% do valor original, normalmente em pacotes que incluem milhares de dívidas pelo preço de dezenas ou centenas de milhões de euros. No caso da habitação, que aqui abordamos, vão espremer os devedores para tentar obter um valor superior ao pago pelos pacotes, seja por tácticas de pressão, seja pela via judicial.

Esta é um caminho cada vez mais popular para eliminar malparado das contas dos bancos, com o aval e impulso do Banco de Portugal. Por exemplo, quando o Banif foi desta para melhor, a parte indesejável dos seus bens foi entregue a um “veículo de gestão de activos” de nome Oitante, por decisão do Banco de Portugal. Segundo o relatório de contas da Oitante de 2016, a sua finalidade é “(…) alienar os seus elementos patrimoniais (…)” para atingir o objectivo final de “(…) uma posterior alienação ou liquidação.” Para tal conta com quatro empresas: Whitestar, HipoGes, Finsolutia e Servdebt.

De facto, a lista de clientes da Whitestar é cada vez mais augusta. São grandes bancos como o Millenium BCP, Santander, Montepio, Banco Invest e Caixa Geral de Depósitos, mas também seguradores como a Axa ou empresas de telecomunicações como a Vodafone.

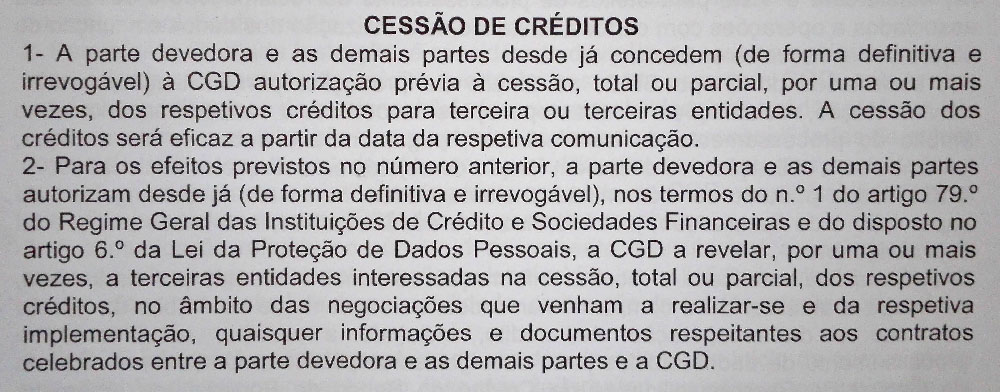

De tal modo estão os bancos a virar-se para estas soluções, que alguns contratos de empréstimo já incluem uma cláusula de “cessão de créditos” onde o cliente cede o direito à partilha dos seus dados e de contestar a venda da sua dívida a um qualquer fundo abutre – não que a contestação servisse de muito na maior parte dos casos, mas atrasava o processo.

As várias espécies de abutre autóctone

Esta é uma área que só em tempos mais recentes atingiu uma dimensão apreciável em Portugal. Falámos com vários ex-trabalhadores da área que nos descreveram uma indústria residual no início da década de 2000. Eram os bancos que tinham os seus próprios departamentos de cobrança ou então existiam um conjunto de pequenas empresas quase familiares de cobrança de pequenos créditos de consumo. A única de peso era a sueca Intrum Justitia.

Mas necrófagos maiores tinham os seus olhos em Portugal. Antes de implodir e arrastar a economia mundial para a maior crise desde a Grande Depressão, o banco americano Lehman Brothers tinha espalhado os seus esporos para estes lados. Foi ele que criou a Whitestar em 2007, actualmente a maior empresa de cobrança em território nacional. O Lehman podia não saber que seria uma das vítimas da crise, mas sabia que uma crise vinha aí. Portanto começou a preparar o terreno para um futuro mercado rico em incumprimentos, prevendo correctamente que Portugal seria um dos países mais afectados.

Pode parecer uma jogada arriscada, mas também isto tem uma lição sobre os vários tipos de empresa no sector. Grandes massas de capital, como bancos e fundos internacionais, podem fazer jogadas que levam décadas a dar fruto. Pequenas empresas de cobrança nacionais, para além de trabalharem com menos meios e com créditos mais pequenos, precisam de um retorno mais imediato para se manterem à tona. Vários ex-trabalhadores que por lá passaram descreveram-nos a panóplia de comportamentos pela qual esta indústria é famosa: insultos aos devedores, pressão sobre a família, amigos e local de trabalho para envergonhar as pessoas, falsas ameaças de penhoras iminentes, entre outras estratégias para quebrar a resistência do cliente.

Os abusos ou pressão não se limitam aos devedores. As descrições variam; há locais de trabalho onde a maioria das interacções entre direcção e trabalhadores é feita à base do insulto. Há outras onde se desenvolvia uma aguerrida mentalidade de cerco encorajada pelo topo da empresa. Os devedores eram pintados como caloteiros e pecadores, merecedores do que lhes estava a acontecer, encorajando processos de racionalização por parte dos cobradores em relação à forma como tratavam quem tinha dívidas. Naturalmente estas atitudes levavam a interacções mais agressivas para com os devedores e mesmo ao desenvolvimento de doenças físicas e mentais nos trabalhadores, com repercussões na sua vida pessoal e familiar. Quem poderia adivinhar que um emprego que envolve passar o dia ao telefone a intimidar outros seres humanos poderia ser mau para a saúde?

O abutre sério

No entanto, na Whitestar não iremos ver tais comportamentos de pato bravo. Quando o Lehman morre e segue para o círculo do inferno onde habitam os bancos, a Whitestar fica orfã e é acolhida pela casa de leilões PricewaterhouseCoopers. Esta era a responsável por gerir os bens do finado Lehman. Depois de mais alguns trambolhões, a Whitestar acaba finalmente em 2015 nas mãos da Arrow Global, um fundo abutre sediado no Reino Unido. É comprada por 48 milhões de euros junto com a Gesphone, uma outra empresa de cobranças, pela qual são pagos 8,3 milhões de euros.

O caso deu que falar na altura; a ex-Ministra das Finanças e rainha dos swaps, Maria de Luísa Albuquerque, tinha concedido benefícios fiscais no valor de 381.700€ até 2014 à Whitestar e Gesphone, apenas um ano antes destas serem compradas pela Arrow Global. Logo em 2016, a Arrow Global contrata Maria de Luísa Albuquerque para o posto de directora não-executiva na comissão de Auditoria e Risco por uns meros 8.300€ mensais, mais os 3.000€ que estava a ganhar como parlamentar de Setúbal. As capacidades de gestão de tempo de algumas pessoas são incríveis.

Os ex-trabalhadores da área comentaram que bons contactos políticos são uma necessidade do negócio, de modo a ter acesso e boas informações relativamente aos melhores pacotes de dívidas a comprar. E nenhum contacto poderia ser melhor do que ter na folha de pagamentos uma ex-Ministra das Finanças com uma visão tão progressista relativamente aos conflitos de interesse quanto Maria de Luísa Albuquerque.

É também por volta de 2016 que os visados pela Whitestar que contactámos começam a receber cartas em nome desta empresa. Apesar de algumas tácticas mais leves de pressão como ligar cedo pela manhã, a experiência geral dos visados reflete a maior paciência e seriedade na forma de operar a que se pode dar ao luxo um fundo com bolsos largos como a Arrow. Tendo importado um modo de funcionamento interno mais informal ao estilo americano, os próprios ex-trabalhadores retratam uma atmosfera tranquila. Apesar da remuneração que vacila entre o salário mínimo e os 800€, com os ocasionais prémios de 100€ a 300€ pelo cumprimento de objectivos, o local de trabalho tinha boas condições e as relações internas eram cordiais. Não havia as habituais recriminações de cada vez que era preciso ir à casa de banho ou dar um dedo de conversa a um colega. O maior bem estar traduziu-se também em menos agressividade com os clientes.

Mas apesar dos seus bons modos, a Whitestar deve ser levada muito a sério. É uma linha de montagem impessoal, onde a seguir às tentativas de negociação as coisas passam para a mão dos advogados. Poderá levar uma década, mas eventualmente arrancarão o seu quinhão de carne. Por vezes isso será um salário penhorado. Outras vezes é uma família que fica sem casa.

Com o tempo a empresa só cresceu, engolindo outras dentro do mercado da cobrança como a Redrock. Prepara-se para entrar em breve também no mercado do arrendamento com a anunciada compra da Norfin. Segundo dados avançados pela revista Sábado de 13 de Setembro de 2018, a Whitestar gere agora 6,4 mil milhões de euros em dívida e um milhão de devedores.

Do outro lado da barricada

Quem pesquisar hoje nos motores de busca pelo nome da Whitestar não vai encontrar escassez de queixas. Muitas delas estão ligadas a dívidas de algumas centenas de euros, provavelmente nascidas de algo como uma mensalidade por pagar à Vodafone. Esquecidas, passam uma década a acumular custos de mora e processuais a caminho da cobrança. A dívida é entretanto comprada pelos donos da Whitestar. Quando a carta de cobrança chega à casa das pessoas, muitas mostram-se estupefactas. Que empresa é esta Whitestar? De onde veio uma dívida de 500€? Muitos assumem que se tratam de intrujões e recusam todas as comunicações. Apesar de ser verdade que em muitas empresas de cobrança, uma ameaça de penhora pode nunca passar disso, os ex-trabalhadores da Whitestar garantem que esta empresa e a sua equipa de advogados levam mesmo os processos à sua conclusão. O silêncio que se segue às tentativas de cobrança não deve ser confundido com uma desistência.

No caso da habitação, a questão é mais grave, já que pode acabar com famílias a perderem as casas. Como estes processos são tão impessoais, pessoas cujo único crime foi ficarem desempregadas ou adoecerem podem subitamente encontrar-se numa situação de incumprimento que nunca desejaram. Os bancos tendem a esperar três meses depois de um primeiro incumprimento para que a situação seja regularizada. Por vezes, mesmo quando a pessoa retornou aos pagamentos regulares e assume que a situação está resolvida, juros e comissões de mora que vieram dos meses de incumprimento fazem começar uma bola de neve. Com falta de informação sobre a necessidade de regularizar essas situações, a dívida continua a crescer apesar da pessoa estar a pagar – isto acontece durante anos, sem que os bancos façam o esforço de explicar às pessoas que as estão a defraudar, continuando a receber pagamentos de uma dívida que ou cresce ou nunca diminui.

Foi o caso de Teresa Ebo, a única pessoa que se dispôs a dar a cara para este artigo. Neste momento procura fazer um acordo com a Whitestar para que possa continuar a viver com o seu filho menor de idade na sua casa de 19 anos. Sem o seu conhecimento, o seu então marido havia incumprido nos pagamentos a um empréstimo imobiliário que ambos fizeram junto da Caixa. Quando se inteirou do sucedido, Teresa fez um acordo com o banco, para o qual passou a dar dois terços do seu salário. Mesmo assim, depois de Teresa já ter pago aproximadamente 44.000€, a Caixa vendeu o seu crédito aos fundos geridos pela Whitestar, que agora reclama um pagamento a pronto superior ao valor do empréstimo inicial para travar a penhora – um valor que é uma amálgama do que faltava pagar junto com juros, juros de mora, comissões de mora e custos de tribunal.

Conclui-se naturalmente que quem não tem dinheiro para comprar uma casa a pronto, também não o tem para tal pagamento. A Whitestar sugere então que alguém da família contraia um novo empréstimo à habitação para cobrir o valor – mas esse alguém não existe, e não restam alternativas a Teresa senão continuar a lutar por obter um acordo de pagamentos, algo que tem feito com o apoio da Rede de Solidariedade.

De onde vem a aversão a chegar a acordo numa situação como a da Teresa? Os ex-trabalhadores sugerem algumas pistas. Por um lado, estas empresas assentam os seus cálculos em modelos estatísticos que informam que tipos de créditos são de recuperação mais provável. Quanto maiores e mais antigas as dívidas, mais provável a desconfiança. Que tipo de crédito é? O de habitação é particularmente apetecível – qualquer coisa podem sempre ir atrás das casas das pessoas. Os de consumo, menos – quem sabe onde já vai um carro ou eletrodoméstico comprado há dez anos atrás? Umas vezes são feitos descontos – vimos alguns que iam até um terço da dívida desde que fosse feito um pagamento a pronto do remanescente. Esta procura do dinheiro na mão já parece ser um tema comum aos vários casos. Algo que possivelmente poderá ser explicado pela estrutura de incentivos internos nestas empresas, com bónus para atingir determinado valor de cobranças.

Se estes valores são pequenos para os trabalhadores que fazem os contactos, os números ascendem substancialmente quanto mais alto se sobe na empresa, algo em que a Whitestar não é única. Alguns ex-trabalhadores estimam os rendimentos da gestão intermédia nos milhares de euros e dos administradores de topo nas baixas dezenas de milhares, tudo incluído. Todo o incentivo é portanto para extrair o máximo no mínimo de tempo possível, apesar de tecnicamente nada impedir um acordo de pagamentos comportável.

Ainda a procissão vai no adro

Com os fundos abutres finalmente firmemente instalados em Portugal em simbiose com os grandes bancos e corporações, é de temer o pior. Agora que os bancos possuem um caixote para onde atirar os seus maus empréstimos, espera-se que comecem a tomar atitudes ainda mais arriscadas com os seus investimentos e indiferentes com os seus clientes. Com a crise anterior por resolver e uma nova cada vez mais provável, não vai faltar carne aos abutres nos próximos tempos e é de esperar que venham a ter um papel cada vez mais preponderante. Poderá esperar-nos um cenário semelhante ao do Estado Espanhol, com estes fundos a dominarem segmentos cada vez maiores da habitação, para detrimento de quem tem de aceder a este bem essencial. Mas pelo menos o malparado está a cair, para gáudio do Banco de Portugal.